Cara Membersihkan BI Checking agar Pengajuan Kredit Lolos

Setiap pengajuan kredit ke bank dalam prosesnya mensyaratkan BI Checking. Entah itu mengajukan Kredit Tanpa Agunan (KTA), Kredit Pemilikan Rumah (KPR), Kredit Kendaraan Bermotor (KKB) maupun kartu kredit, BI Checking pasti akan dicek.

Per 1 Januari 2018, BI Checking telah resmi berganti nama menjadi Sistem Layanan Informasi Keuangan (SLIK) yang dikelola oleh Otoritas Jasa Keuangan (OJK). Melalui SLIK OJK, lembaga keuangan dapat mengetahui apakah calon peminjamnya memiliki riwayat kredit yang baik atau buruk. Hal ini berfungsi untuk menilai kelayakan pengajuan kredit dan menentukan risiko kredit.

Oleh karena itu, tak sedikit calon peminjam yang gagal mengajukan pinjaman karena ditolak BI Checking atau SLIK OJK. Alasannya pun bermacam-macam, salah satunya adalah karena adanya tunggakan yang membuat laporan kredit buruk. Untuk itu, mengetahui cara membersihkan BI Checking penting sebelum mengajukan pinjaman.

Yuk, simak beberapa cara membersihkan riwayat kredit buruk yang bisa dilakukan berikut ini.

Mengenal BI Checking dan Cara Kerjanya

BI Checking atau kini dikenal dengan Sistem Layanan Informasi Keuangan (SLIK) yang dikelola oleh OJK berfungsi untuk mengumpulkan dan menyimpan informasi terkait riwayat kredit debitur, termasuk status pembayaran dan kewajiban kredit. Setiap bulan, lembaga keuangan (bank, lembaga pembiayaan, dan lembaga non-bank) wajib melaporkan data debitur mereka ke SLIK OJK.

Data yang dilaporkan mencakup identitas debitur, fasilitas kredit yang diterima, status kolektibilitas kredit, agunan, serta catatan tentang apakah debitur membayar tepat waktu atau menunggak. Informasi ini kemudian diproses dan disimpan dalam SLIK OJK yang dapat diakses oleh lembaga keuangan untuk menilai kelayakan kredit calon debitur.

Ketika debitur mengajukan pinjaman, bank atau lembaga keuangan akan memeriksa laporan BI Checking atau SLIK OJK untuk menilai apakah pengajuan kredit dapat disetujui atau tidak. Penilaian ini didasarkan pada skor kredit yang diberikan berdasarkan status kolektibilitas kredit debitur.

Skor ini berkisar antara 1 hingga 5, dengan skor 1 menunjukkan kredit lancar dan skor 5 menunjukkan kredit macet. Berdasarkan skor ini, bank akan menentukan apakah pengajuan pinjaman disetujui, ditolak, atau diberikan dengan persyaratan yang lebih ketat, seperti bunga yang lebih tinggi atau limit kredit yang lebih rendah.

Adapun, kategori skor kredit dalam proses cek BI Checking online atau SLIK OJK sebagai berikut:

- Skor 1 (Kredit Lancar): Debitur selalu membayar tepat waktu tanpa menunggak.

- Skor 2 (Kredit dalam Perhatian Khusus): Debitur mengalami keterlambatan pembayaran 1-90 hari.

- Skor 3 (Kredit Tidak Lancar): Keterlambatan pembayaran 91-120 hari.

- Skor 4 (Kredit Diragukan): Keterlambatan pembayaran 121-180 hari.

- Skor 5 (Kredit Macet): Keterlambatan lebih dari 180 hari, kredit dianggap macet.

Bank umumnya akan menolak pengajuan kredit untuk debitur dengan skor 3, 4, atau 5, karena dianggap berisiko tinggi dan dapat masuk dalam blacklist BI Checking atau SLIK. Sebaliknya, calon debitur dengan skor 1 atau 2 lebih disukai, meskipun skor 2 masih memerlukan pengawasan lebih lanjut.

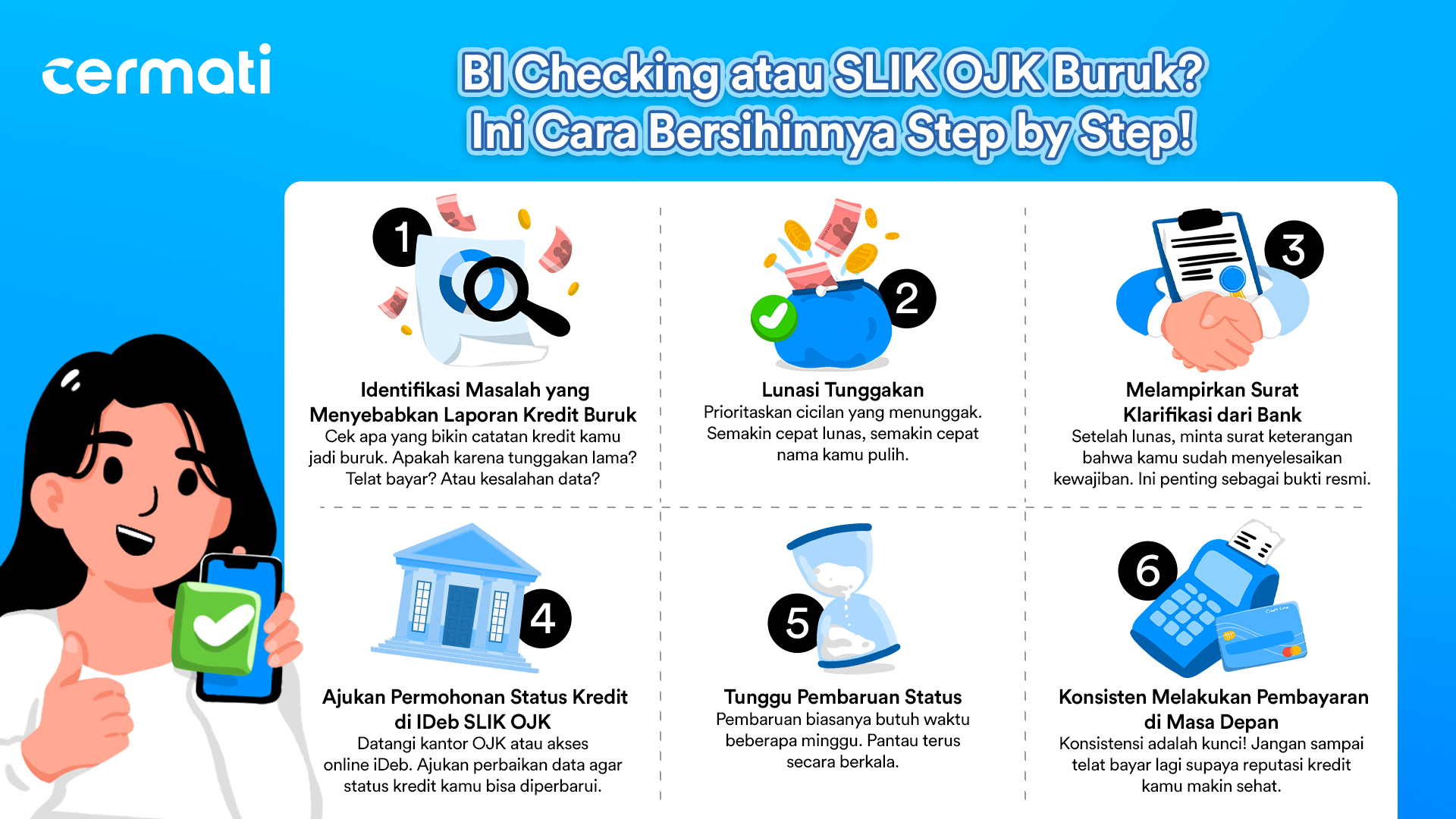

Cara Membersihkan BI Checking atau SLIK OJK

Untuk membersihkan BI Checking atau IDeb (Informasi Debitur) SLIK OJK, kamu perlu mengatasi masalah yang tercatat dalam laporan kredit. Berikut beberapa langkah yang dapat membantu memperbaiki dan membersihkan catatan BI Checking:

-

Identifikasi Masalah yang Menyebabkan Laporan Kredit Buruk

Langkah pertama untuk membersihkan BI Checking atau laporan kreditmu adalah memeriksa laporan kreditmu melalui SLIK OJK dan menganalisis masalahnya. Penyebab umum skor kredit buruk adalah keterlambatan pembayaran cicilan, kredit macet, atau adanya tunggakan kartu kredit. Semakin banyak masalah kredit yang dimiliki, semakin rendah juga skor kreditnya. Mengetahui penyebab rendahnya skor kredit akan membantumu menentukan langkah yang harus diambul untuk membersihkannya.

-

Lunasi Tunggakan

Jika kamu memilki pinjaman yang tertunggak, cara selanjutnya adalah menghubungi pihak kreditur, baik bank maupun lembaga keuangan, untuk melunasi tunggakan tersebut. Pelunasan ini sangat penting agar status kredit buruk dapat diperbaiki. Pastikan kamu menyimpan bukti pelunasan sebagai dokumentasi jika sewaktu-saktu diperlukan untuk verifikasi status kredit.

-

Melampirkan Surat Klarifikasi dari Bank

Kemudian, kamu juga bisa menyerahkan surat klarifikasi untuk memutihkan skor kredit. Surat klarifikasi resmi dari bank bisa didapatkan dengan mengajukan permintaan kepada bank atau lembaga pemberi kredit. Surat klarifikasi dari bank ini dapat digunakan sebagai bukti bahwa kamu telah melunaskan tunggakan yang ada.

-

Ajukan Permohonan Status Kredit di IDeb SLIK OJK

Setelah seluruh kewajiban telah dilunasi, ajukan permohonan pembaruan status kreditmu kepada kreditur. Proses ini akan menghapus catatan buruk yang muncul dalam laporan kreditmu. Cek laporan kreditmu di iDeb OJK atau melalui Cermati secara berkala untuk memastikan tidak ada kesalahan atau data yang tidak akurat. Perhatikan apakah skor kredit berangsur-angsur mengalami perubahan.

Kalau belum ada perubahan, ajukan komplain ke ke pihak kreditur. Jika ada informasi yang salah, ajukan permohonan untuk perbaikan atau klarifikasi kepada lembaga yang melaporkan data tersebut.

-

Tunggu Pembaruan Status

Setelah kamu melunasi utang, status kredit di laporan kreditmu akan diperbarui secara otomatis. Setelah status diperbarui, laporan kreditmu diharapkan akan meningkat sehingga pengajuan kredit akan lebih mudah disetujui kedepannya.

-

Konsisten Melakukan Pembayaran di Masa Depan

Agar status kreditmu tetap bersih, pastikan untuk selalu membayar cicilan tepat waktu di masa depan. Hindari keterlambatan dan perhatikan tenggat waktu pembayaran agar tidak kembali bermasalah dengan skor kredit. Kebiasaan ini akan meningkatkan skor kredit dan memudahkan pengajukan pinjaman di masa mendatang.

Simak Cara Cek Laporan Kredit di Cermati

Jangan lupa, kamu juga bisa mengecek laporan kredit di aplikasi Cermati. Supaya kamu paham kondisi skor kreditmu. Berikut caranya:

Jika belum memiliki akun Cermati, kamu bisa cek laporan kredit dengan cara berikut:

- Unduh aplikasi Cermati secara resmi melalui App Store bagi pengguna iOS, atau Play Store bagi pengguna Android.

- Setelah itu, buka aplikasi Cermati di smartphone dan pilih menu “Akun”, kemudian pilih “Daftar”.

- Lalu, masukkan nomor HP, alamat email, nama depan, dan nama belakang di kolom yang telah disediakan.

- Pastikan informasi yang dimasukkan sesuai, lalu klik “Daftar” dan ikuti petunjuk berikutnya.

- Pada halaman Beranda aplikasi Cermati, pilih opsi “Cek” di menu “Laporan Kredit”, kemudian klik opsi “Cek Sekarang”.

- Atau, kamu bisa pilih fitur Laporan Kredit dengan klik "Semua Produk". Kemudian, pilih "Laporan Kredit".

- Tahap selanjutnya, kamu akan diinstruksikan untuk melakukan verifikasi identitas, seperti mengunggah foto KTP & verifikasi wajah.

- Setelah verifikasi identitas dilakukan, selanjutnya kamu perlu melakukan Konfirmasi Data, seperti nomor KTP dan nama sesuai KTP, tanggal lahir, dan jenis kelamin.

- Jika sudah, klik “Lanjut” dan proses verifikasi akan dilakukan.

- Setelah verifikasi berhasil, kamu bisa melihat laporan kreditmu dan menjadikannya sebagai acuan untuk merencanakan langkah finansialmu lebih baik ke depannya.

- Terakhir, kamu bisa membagikan fitur laporan kredit dengan mengeklik tombol “Share” ke pihak lain, seperti keluarga atau teman, agar mereka juga dapat membantumu merencanakan finansial dengan lebih baik.

Lalu, kalau kamu sudah memiliki akun Cermati, berikut cara cek laporan kreditnya:

- Di laman utama aplikasi Cermati, pilih menu “Laporan Kredit” dan klik “Cek”.

- Kemudian, pilih “Cek Sekarang”, dan lakukan verifikasi identitas sesuai petunjuk yang diberikan.

- Lalu, klik “Lanjut” untuk melakukan verifikasi data.

- Setelah berhasil diverifikasi, laporan kredit bisa langsung dilihat.

Yuk, segara cek laporan kreditmu sekarang! Gratis 1x pengecekan laporan kredit pertamamu secara online dengan mudah di aplikasi Cermati.

Ingat, Jangan Lupa Bayar Cicilan Bulan Ini

Dari penjelasan yang sudah dikemukakan di atas, singkatnya, laporan kredit menjadi jelek karena menunggak cicilan kredit. Mau laporan kredit terjaga baik? Selalu bayar cicilan sebelum jatuh tempo sampai benar-benar lunas. Atur jadwal kamu dalam membayar cicilan kredit setiap. Mudahnya, gunakan smartphone untuk membuat reminder membayar cicilan agar tidak lupa.

Pastikan juga untuk rutin mengecek laporan kredit secara berkala untuk memantau skor kreditmu. Jadi, sudahkah kamu membayar cicilan kredit bulan ini?