Inilah Syarat agar Pengajuan Kredit Disetujui Bank

Berasal dari bahasa latin credere, kredit diartikan sebagai kepercayaan. Arti itu pula yang menjadi dasar pemberian kredit dari pemberi kredit (bank) kepada debiturnya. Dalam perkembangannya, pemberian kredit memerhatikan beberapa faktor untuk melakukan manajemen risiko agar terhindar dari kredit macet.

Banyak kasus pengajuan kredit ditolak dan tidak sedikit jumlahnya yang mengalami penolakan. Banyak orang dibuat bingung kenapa kreditnya ditolak. Ditambah adanya ketentuan bahwa bank tidak punya kewajiban untuk menyampaikan alasan mengapa menolak untuk memberikan kredit.

Walaupun bank memiliki alasan yang berbeda-beda dalam menyetujui atau menolak permohonan kredit, sejatinya bank memiliki standar yang umumnya menjadi acuan. Permohonan kredit berupa aplikasi pengajuan yang masuk terlebih dahulu dianalisis credit analyst dengan berpedoman pada banyak ketentuan. Di credit analyst, nantinya keputusan disetujui atau ditolaknya permohonan kredit ditentukan.

Baca Juga: Ini Kondisi Ideal Jika Ingin Mengajukan Pinjaman

Bingung Cari Produk Kredit Multi Guna Terbaik? Cermati punya solusinya!

Apa Saja Syarat-syarat untuk Mengajukan Kredit?

Penuhi Seluruh Syarat-Syarat yang Diminta (Sumber: vaguaranteedhomeloans.com)

Syarat dan dokumen administrasi kredit harus dipenuhi untuk melakukan pengajuan. Setelah berkas lengkap, baru pihak bank melanjutkan proses pengajuan kredit ke tahap selanjutnya, yaitu menganalisis kredit. Setiap bank bisa saja menetapkan persyaratan berbeda-beda bagi aplikasi kredit. Namun, secara umum, syarat-syarat diminta bank berupa:

Syarat utama:

- Usia: Minimal 21 tahun dan maksimal 55 tahun saat kredit lunas.

- Status Pekerjaan: Karyawan tetap, wiraswasta, atau profesional dengan masa kerja atau usaha minimal 2 tahun.

- Penghasilan: Penghasilan tetap per bulan minimal Rp4 juta.

- Rasio Utang terhadap Penghasilan (Debt to Income Ratio): Total angsuran utang tidak melebihi 30-40% dari penghasilan bulanan.

Dokumen utama yang harus dipersiapkan:

- Formulir aplikasi yang telah diisi.

- Fotokopi identitas diri (KTP, SIM, atau paspor).

- Fotokopi akta nikah (bagi yang sudah menikah).

- Fotokopi kartu keluarga (KK).

- Fotokopi buku tabungan beberapa bulan terakhir.

- Fotokopi laporan pendapatan atau gaji selama 3 bulan terakhir.

- Fotokopi NPWP.

Selain dokumen utama, beberapa bank mungkin meminta dokumen tambahan berikut:

- Surat Keterangan Kerja: Menyatakan posisi dan lama bekerja.

- SIUP/TDP: Untuk wiraswasta, sebagai bukti legalitas usaha.

- Laporan Keuangan: Untuk wiraswasta atau profesional, sebagai bukti kesehatan finansial usaha.

Untuk aplikasi kredit kendaraan bermotor dan KPR, kamu perlu mempersiapkan uang muka (down payment/DP) sesuai dengan ketentuan.

Demi kelancaran proses, pastikan kamu melakukan konsultasi dengan pihak bank untuk mengetahui syarat apa saja yang perlu dilengkapi untuk mengajukan aplikasi kredit. Tahap pengajuan kredit berikutnya adalah analisis kredit yang bisa kamu ketahui lewat uraian di bawah ini.

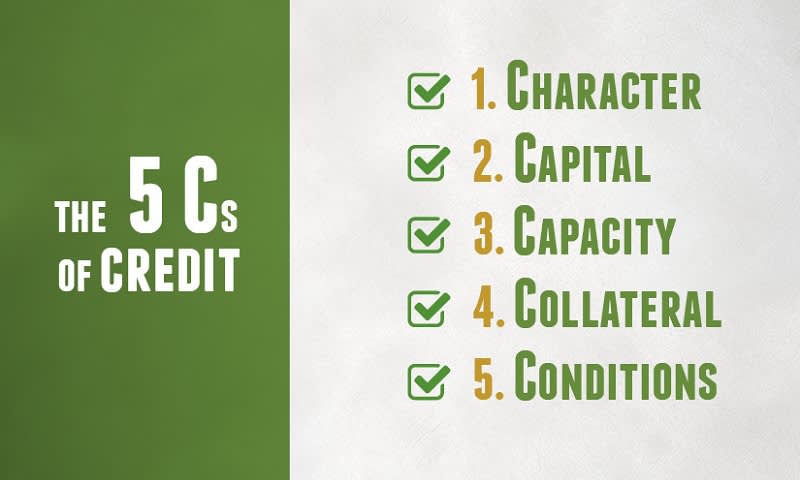

Prinsip 5C: Dasar Credit Analyst untuk Menyetujui atau Menolak

Prinsip 5C yang Jadi Pertimbangan Kelayakan Pemberian Kredit (Sumber: farmcrediteast.com)

Sejauh ini yang diketahui banyak orang mengenai analisis kredit hanya sebatas mengecek BI Checking (sekarang berubah menjadi SLIK OJK). Perlu diketahui SLIK OJK hanyalah satu dari bagian analisis yang berdasarkan Prinsip 5C: character (karakter calon debitur), capacity (kemampuan calon debitur untuk mengembalikan), capital (kondisi finansial calon debitur), collateral (barang jaminan), dan condition (kondisi ekonomi).

Untuk mengetahui lebih jauh, kamu bisa menyimak penjelasan di bawah ini.

-

Character

Prinsip ini dilihat dari segi kepribadian calon debitur. Hal ini bisa dilihat dari hasil wawancara antara customer service kepada calon debitur yang hendak mengajukan kredit, mengenai latar belakang, kebiasaan hidup, pola hidup calon debitur, dan lain-lain. Inti dari prinsip character ini ialah menilai calon calon debitur apakah bisa dipercaya dalam menjalani kerja sama dengan bank.

Bank atau lembaga multifinance biasanya memanfaatkan SLIK OJK untuk mengetahui karakter calon debitur. Semua riwayat orang yang pernah mengajukan kredit tersimpan dalam SLIK OJK ini.

Jadi, jika calon debitur pernah menunggak, jangan harap pengajuan kreditnya disetujui. Namun, bukan berarti kalau kamu baru pertama mengajukan kredit, lantas disetujui bank. Masih banyak pertimbangan lain yang akan menentukan.

-

Capacity

Prinsip ini menilai calon debitur atas kemampuannya dalam menjalankan keuangan, baik sebagai karyawan maupun pengusaha. Apakah calon debitur pernah mengalami permasalahan keuangan sebelumnya atau tidak. Dengan begitu, bank bisa mengetahui kemampuan calon debitur dalam membayar kredit.

Untuk mengukur capacity, hitung dan bandingkan pemasukan dan pengeluaran setiap bulan. Ingat, bila kamu ingin pengajuan kreditmu disetujui, usahakan agar seluruh cicilan kredit yang ditanggung tidak menghabiskan 30% dari pemasukan tiap bulan.

-

Capital

Ini terkait kondisi aset dan kekayaan yang dimiliki, khususnya yang dipunyai calon debitur yang berstatus sebagai pengusaha. Capital dinilai dari laporan tahunan calon debitur. Dari penilaian tersebut, bank dapat menentukan layak atau tidaknya calon debitur mendapat pinjaman atau seberapa besar kredit yang akan diberikan.

-

Collateral

Prinsip ini perlu diperhatikan para calon debitur andaikan kamu tidak dapat memenuhi kewajibannya dalam membayar cicilan kredit. Apabila hal buruk ini pada akhirnya terjadi, sesuai dengan ketentuan yang ada, bank akan menyita aset yang telah diagunkan sebagai jaminan.

Agunan ini bisa berupa tanah, bangunan, kendaraan bermotor, emas, ataupun deposito. Prinsipnya, nilai aset jaminan harus lebih tinggi dibandingkan nominal pinjaman. Kalau nantinya terjadi kredit macet, agunan akan dilelang bank untuk membayar sisa kreditmu. Bank umumnya memiliki ketentuan standar pinjaman maksimum 80% dari nilai agunan.

-

Condition

Prinsip ini dipengaruhi faktor di luar bank ataupun calon debitur. Artinya, kondisi perekonomian suatu daerah atau negara sangat berpengaruh. Karena itu, prinsip ini disebut sebagai prinsip kehati-hatian dalam menganalisis potensi risiko terganggunya pemasukan calon debitur akibat kondisi ekonomi.

Kondisi ekonomi biasanya dikaitkan dengan pekerjaan dari calon debitur. Sebagai contoh, calon debitur bekerja di sektor jasa pariwisata. Saat ini misalnya sektor pariwisata sedang sepi peminat. Bank bisa saja berkesimpulan kondisi tersebut berdampak pada pemasukan calon debitur dan berisiko bila bank memberikan kredit kepada calon debitur.

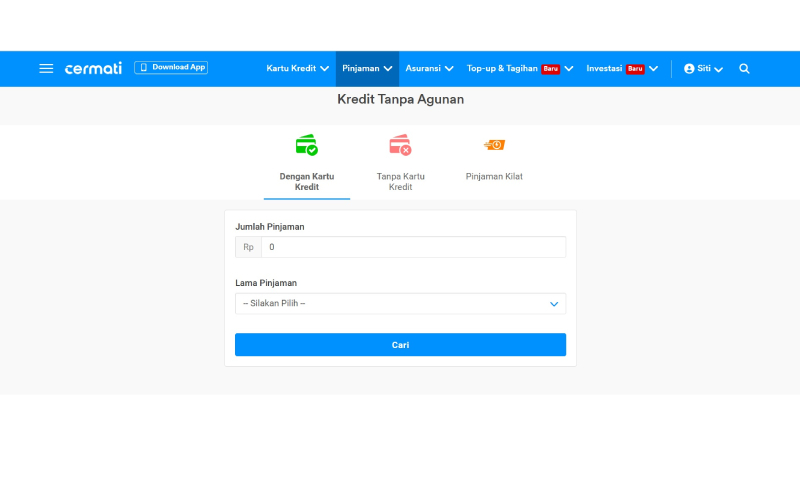

Pengajuan Online: Cara Cepat Mengajukan Kredit

Pengajuan Kredit secara Online di Cermati.com

Kini melakukan pengajuan produk finansial secara online telah menjadi tren. Cukup lewat laptop atau smartphone yang terhubung dengan internet, masyarakat bisa mengakses beragam info produk finansial. Mulai dari kartu kredit, pinjaman, hingga simpanan. Semuanya mudah dilakukan tanpa perlu repot-repot mendatangi bank.

Misalnya, kamu ingin mengajukan kredit sebesar Rp65 juta dengan jaminan BPKB mobil. Hal pertama yang kamu lakukan adalah mencari bank mana saja yang mau memberikan pinjaman, berapa besaran bunga yang ditetapkan tiap-tiap bank, berapa lama tenornya, dan berapa besar cicilan bulanannya.

Betapa repotnya kamu mendapatkan informasi tersebut bila bertanya ke tiap-tiap bank. Berbeda halnya kalau kamu mencari tahu secara online. Cukup membuka website atau mendownload aplikasi Cermati.com, kamu akan mendapatkan beragam informasi mengenai kredit dan bank pemberi kredit. Selain itu, besaran bunga, cicilan, tenornya, dan persyaratannya bisa kamu dapatkan sekaligus di Cermati.com.

Semuanya yang kamu cari dipaparkan secara mendetail di Cermati.com. Kamu tinggal memilih mana yang sedang dicari.

Baca Juga: Pertimbangkan Dulu 6 Hal Ini Sebelum Ajukan Pinjaman Kredit

Tips Agar Pinjaman yang Diajukan Disetujui

-

Menentukan Tenor dan Jumlah Pinjaman yang Tepat

Pahami berapa banyak nominal dana yang dibutuhkan. Sebaiknya sesuaikan jumlahnya dengan kemampuan membayar cicilan bulannya, agar tidak terasa berat atau terbebani.

Setelah menentukan besaran nominal yang akan diajukan, selanjutnya pertimbangkan tenor atau jangka waktu pinjaman. Memilih tenor pinjaman dengan tepat akan membantu memudahkan dalam hal pembayaran tagihan.

Sebab, semakin lama jangka waktu pinjaman yang dipilih, maka akan semakin ringan pembayaran cicilan bulanannya. Risiko yang timbul dari pilihan ini adalah tingkat suku bunga yang dibebankan akan jauh lebih tinggi. Sebaliknya, semakin pendek jangka waktu pinjaman, semakin sedikit pula bunga yang dibayarkan namun besaran cicilannya lebih besar.

Untuk menentukan jangka waktu pinjaman, kamu harus terlebih dahulu menghitung jumlah uang maksimum yang dapat disisihkan setiap bulan dan jangan lupa untuk memikirkannya secara matang-matang.

-

Lengkapi Semua Syarat yang Diberikan

Lengkapi berbagai dokumen yang biasanya dijadikan syarat dalam pengajuan pinjaman. Pasalnya, setiap bank memiliki kebijakan tersendiri terkait pengajuan produk pinjaman.

-

Ajukan Aset Jaminan

Agar pengajuan bisa disetujui dengan cepat, maka siapkan aset dengan nilai yang sebanding. Selain memudahkan proses pengajuan kredit, aset tersebut juga mampu mendongkrak kredibilitas calon peminjam.

Dalam proses pengajuan aset sebagai agunan, ada beberapa dokumen yang wajib disertakan. Ketika aset yang dijaminkan berupa rumah atau tanah, maka siapkan dokumen pendukung yang disyaratkan. Seperti fotokopi sertifikat kepemilikan atau SHM, fotokopi IMB, dan juga fotokopi bukti pembayaran PBB.

Selain kelengkapan dokumen, jika kamu mengajukan sertifikat kepemilikan rumah atau tanah maka ada beberapa kriteria yang perlu diperhatikan. Mulai dari lokasi yang strategis, mudah dijangkau dan nilai jual bagus, hingga kondisi bangunan yang masih layak huni.

-

Skor Kredit yang Baik

Skor kreditmu juga akan menjadi pertimbangan penting. Biasanya, seseorang dengan riwayat kredit yang baik akan memiliki skor yang baik juga.

Untuk mengecek nilainya, bisa dengan menggunakan SLIK atau Sistem Layanan Informasi Keuangan OJK. Dari cicilan kendaraan, elektronik, hingga KPR bisa dilihat dengan mudah.

Ketika skor kredit yang kamu miliki ternyata baik, maka peluang pengajuan diterima akan semakin tinggi. Begitupun sebaliknya, ketika skor kredit buruk, maka peluang kredit yang diajukan dapat diterima juga semakin rendah.

-

Ajukan Pinjaman Sesuai Limit

Seluruh persyaratan, dari data pribadi hingga dokumen yang akan diagunkan sudah terpenuhi dengan lengkap dan pengajuan masih saja ditolak? Salah satu kemungkinannya adalah kamu mengajukan pinjaman dengan nominal lebih dari limit yang diberikan.

Pembatasan atau limit pinjaman antara satu nasabah dengan nasabah yang lain bisa sangat berbeda, karena sekali lagi dilihat dari kondisi keuangannya. Ketika masih saja nekat mengajukan kredit yang melebihi limit, kemungkinan besar pengajuan tidak akan disetujui.

Pastikan Syarat Pengajuan Lengkap

Terpenuhinya syarat-syarat adalah kunci utama yang menjadi pertimbangan bank untuk mengucurkan dana kredit. Kalau syarat-syarat administratif saja tidak bisa dipenuhi, bagaimana mungkin bank mau menyetujui pengajuan kreditmu?

Oleh karena itu, segera persiapkan apa saja yang diminta sebagai syarat. Pastikan syarat pengajuan yang telah dipersiapkan sudah lengkap.

Baca Juga: Memahami Risiko Gadai Sertifikat Rumah Sebelum Ajukan Kredit Multiguna