Fitur utama asuransi mobil di Cermati

2000+ bengkel rekanan di Indonesia

Fitur perpanjang polis

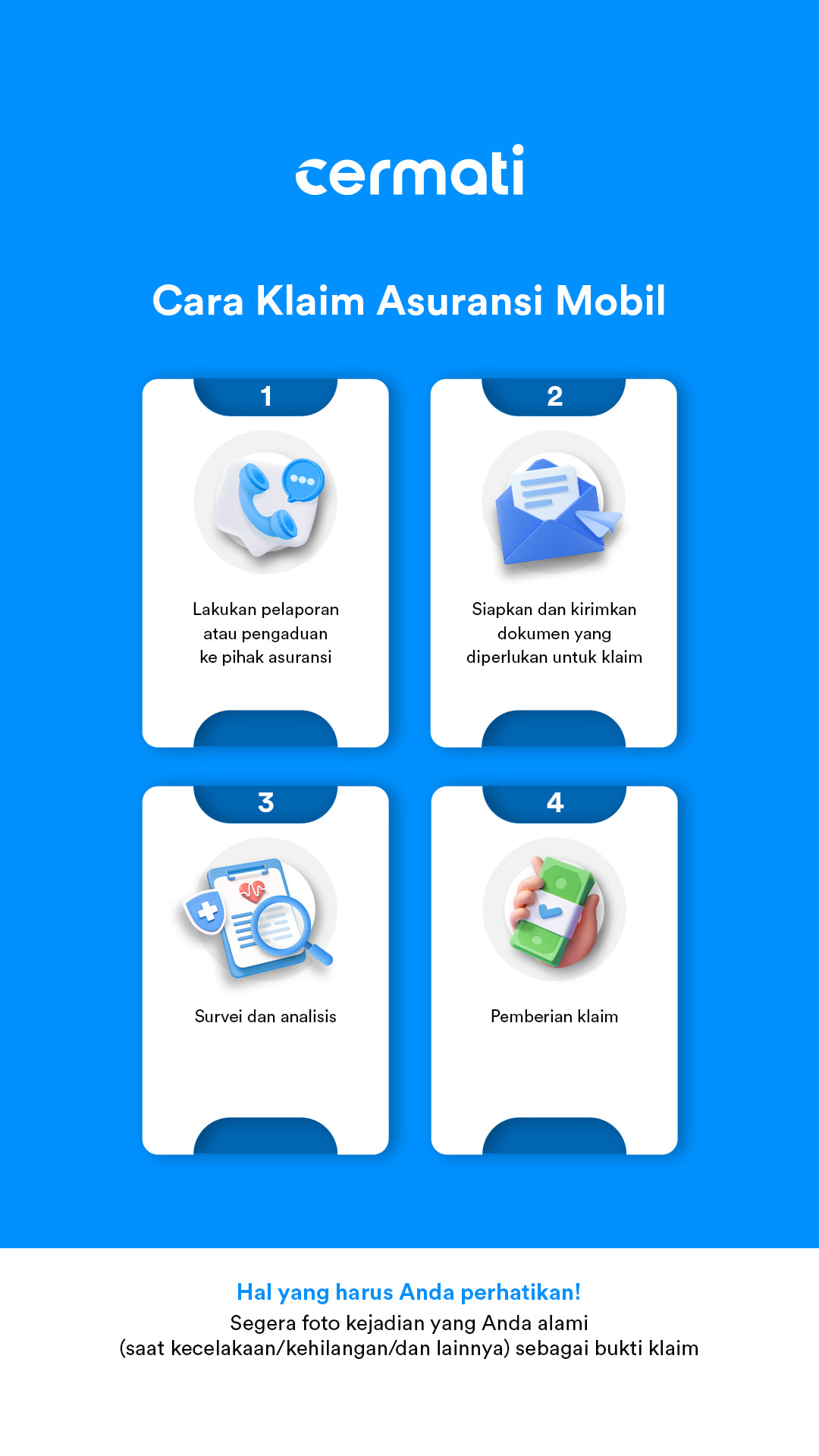

Cara klaim asuransi mobil

Buat pelaporan ke perusahaan asuransi

Siapkan dokumen yang diperlukan

Survei dan analisis

Penyelesaian klaim

Mitra terbaik kami

Mengapa belanja di Cermati?

Cek promo menarik di Cermati

Artikel terkait asuransi mobil

Pertanyaan yang Sering Ditanyakan

Apa itu Asuransi Mobil?

Asuransi mobil adalah layanan perlindungan yang diberikan oleh pihak asuransi terhadap mobil yang Anda miliki. Asuransi mobil memberikan perlindungan pada mobil pribadi atau untuk penggunaan bisnis dari beragam risiko seperti kecelakaan, bencana alam, kebakaran, kerusakan, sampai hingga kerusuhan.

Mengapa Anda harus Memiliki Asuransi Mobil?

Risiko terluka maupun kematian dapat dikurangi dengan cara meningkatkan keamanan, namun risiko kendaraan rusak sering kali tidak terhindarkan, baik rusak ringan maupun berat. Ini yang membuat kendaraan kita, dalam hal ini mobil, perlu diasuransikan. Terlebih lagi, dibutuhkan biaya yang cukup banyak sekalipun kerusakan hanya berupa lecet di mobil.

Kecelakaan bukan satu-satunya alasan. Begal dan pencurian kendaraan semakin hari semakin meningkat di mana-mana. Tidak hanya di kota besar, tempat-tempat kecil dan sepi pun sangat sering menjadi incaran kejahatan. Risiko kehilangan kendaraan terus meningkat. Oleh karena itu, sangat logis apabila seseorang memutuskan untuk mengasuransikan mobilnya. Maka selain asuransi mobil, Anda juga perlu mempertimbangkan memiliki bantuan darurat jalan, asuransi perjalanan, asuransi kesehatan, dan produk-produk asuransi lainnya yang bisa menunjang keselamatan Anda selama berkendara. Seperti layaknya pengajuan pinjaman online, Anda bisa mengajukan produk asuransi perjalanan lewat aplikasi cermati atau langsung melalui website cermati.

Apa Saja Keuntungan Memiliki Asuransi Mobil?

Jika Anda sudah mengajukan kredit mobil baru atau kredit mobil bekas, berikut adalah beberapa keuntungan mengapa Anda penting untuk memiliki asuransi mobil terbaik:

- Perlindungan kendaraan maksimal: Dengan memiliki asuransi mobil, Anda akan mendapatkan fasilitas perlindungan baik dalam hal perawatan atau kecelakaan.

- Ganti rugi kerugian: Jika kendaraan Anda mengalami kerusakan, kehilangan, atau pencurian, perusahaan asuransi akan memberikan ganti rugi dengan jumlah yang cukup besar sesuai dengan jumlah pembayaran premi di polis Anda sehingga kerugian yang diderita bisa diminimalisir.

- Investasi perawatan: Dengah harga asuransi mobil yang kompetitif, memiliki asuransi kendaraan akan membuat kendaraan Anda lebih terawat dari kerusakan-kerusakan kecil. Bila dijual kembali akan meningkatkan hargakarena mobil Anda lebih terawat dan memiliki asuransi.

Institusi Apa Saja yang Memberikan Layanan Asuransi Mobil di Indonesia?

Seperti layaknya produk-produk pinjaman yang tersedia, Cermati.com menyediakan daftar berbagai institusi yang menerbitkan produk asuransi mobil terbaik di Indonesia beserta simulasi asuransi mobil terbaik untuk para calon nasabah, antara lain adalah:

- Asuransi Mobil ABDA

- Asuransi Mobil ACA

- Asuransi Mobil AIG

- Asuransi Mobil AXA

- Asuransi Mobil AXA Mandiri

- Asuransi Mobil Adira

- Asuransi Mobil Allianz

- Asuransi Mobil Aswata

- Asuransi Mobil Autocillin

- Asuransi Mobil Avrist

- Asuransi Mobil BCA Insurance

- Asuransi Mobil Sahabat

- Asuransi Mobil Bintang

- Asuransi Mobil Chubb

- Asuransi Mobil Garda Oto

- Asuransi Mobil Himalaya

- Asuransi Mobil Jasindo

- Asuransi Mobil KSK

- Asuransi Mobil MAG

- Asuransi Mobil MNC Insurance

- Asuransi Mobil MPM Insurance

- Asuransi Mobil Malacca

- Asuransi Mobil Pan Pacific

- Asuransi Mobil Raksa

- Asuransi Mobil Ramayana

- Asuransi Mobil Reliance

- Asuransi Mobil Simasnet

- Asuransi Mobil Sinarmas

- Asuransi Mobil Tokio Marine

Dimana Letak Bengkel Rekanan Asuransi Mobil?

Setiap Institusi asuransi mobil tentunya memiliki bengkel rekanan yang bekerja sama untuk menangani klaim ataupun perbaikan dari kendaraan nasabahnya. Berikut adalah daftar bengkel rekanan asuransi mobil berdasarakan institusi dan jenis produk asuransi yang ditawarkan:

- Bengkel Rekanan Asuransi ACA

- Bengkel Rekanan Asuransi Autocillin

- Bengkel Rekanan Asuransi Bintang

- Bengkel Rekanan Asuransi Jasindo

- Bengkel Rekanan Asuransi MAG

- Bengkel Rekanan Asuransi MNC

- Bengkel Rekanan Asuransi Malacca Trust

- Bengkel Rekanan Asuransi Simasnet

- Bengkel Rekanan Asuransi Sinarmas

- Bengkel Rekanan Asuransi Tokio Marine

- Bengkel Rekanan Asuransi Avrist

- Bengkel Rekanan BCA Insurance

- Bengkel Rekanan BESS Insurance

- Bengkel Rekanan Garda Oto

Bagaimana Pelayanan Asuransi Mobil di Berbagai Kota di Indonesia?

Perkembangan pelayanan asuransi mobil di Indonesia bisa dibilang cukup pesat. Pelayanan asuransi mobil sudah mencapai berbagai kota besar dan daerah-daerah seperti

- Asuransi Mobil Surabaya

- Asuransi Mobil Medan

- Asuransi Mobil Bandung

- Asuransi Mobil Semarang

- Asuransi Mobil Yogyakarta

- Asuransi Mobil Jakarta

- Asuransi Mobil Malang

- Asuransi Mobil Bali

Mengapa Harus Membeli Asuransi Mobil Secara Online?

Ada beberapa alasan mengapa Anda lebih baik membeli asuransi secara online, yaitu:

- Proses dilakukan secara online: Semua proses yang dilakukan mulai dari transaksi, proses aplikasi, update status dan pengecekan dilakukan secara online (dalam sistem yang terintegrasi) sehingga dapat menghemat waktu Anda dibandingkan harus mengunjungi bank atau melalui agen asuransi.

- Biaya polis lebih murah: Pengajuan asuransi secara online memakan biaya yang lebih murah dbanding secara offline karena pengurangan biaya distribusi dan infrastruktur sehingga pemegang polis mendapatkan asuransi dengan premi lebih rendah.

- Banyak produk yang tersedia secara online: Dalam konteks ini karena pengajuan asuransi dilakukan secara online maka calon nasabah dapat dengan leluasa memliih dan membandinkan banyak produk-produk asuransi yang tersedia dan tersebar di berbagai tempat. Hal ini akan membantu nasabah memhami lebih dalam berbagai produk asuransi yang terseda sehingga calon nasabah dapat menjatuhkan pilihan ke prodik yang tepat dibandingkan secara online.

- Portal asuransi yang menarik dan lengkap: Sebagian besar website pengajuan asuransi memiliki tampilan yang menarik dan form yang lebih lengkap untuk diisi sehingga proses pengajuan bisa dilakukan dengan mengupload dokumen yang diperlukan dibandingkan harus menyiapkan secara offline.

- Mendapatkan akses review produk: Dengan melakukan pengajuan secara online Anda dapat melihat dan mendengarkan berbagai macam review dari produk asuransi yang Anda inginkan dari orang-orang yang sebelumnya pernah mengajukan produk tesebut sebagai referensi produk yang tepat.

Apa Kelebihan Layanan Asuransi Mobil di Cermati?

- Bekerjasama dengan puluhan perusahaan Asuransi Mobil terbaik.

- Memberikan beragam promo menarik.

- Proses pengajuan yang cepat dan mudah.

Apakah Layanan Pengajuan Asuransi Mobil di Cermati Aman?

Cermati.com berkomitmen untuk melindungi dan merahasiakan data pribadi Anda. Seluruh data atau informasi yang Anda masukkan selama proses pengajuan dilindungi menggunakan teknologi enkripsi dan keamanan termutakhir sehingga terlindungi dengan baik.

Agar keamanan data pribadi Anda tetap selalu terjaga, berikut beberapa tips dan hal yang perlu diperhatikan:

- Jangan Sembarangan Memberikan Informasi Pribadi

Jangan pernah sembarangan memberikan informasi pribadi kepada siapapun di luar situs Cermati. Data pribadi yang dimaksud antara lain adalah informasi pribadi, sandi (password), KTP, Foto Selfie, NPWP, dll. - Jaga Kerahasiaan Kode OTP

Jangan memberikan kode OTP yang masuk melalui SMS / e-mail kepada siapapun termasuk pihak-pihak yang mengatasnamakan diri sebagai Cermati. - Jangan Berkomentar Sembarangan

Jangan pernah mempublikasikan data pribadi Anda di kolom komentar media sosial manapun agar tetap aman. - Waspada Terhadap Akun Media Sosial Palsu

Hati-hati terhadap segala informasi yang diberikan oleh akun palsu yang mengatasnamakan diri sebagai Cermati. Berikut akun media sosial cermati yang terverifikasi: - Gunakan Aplikasi Resmi Cermati di Play Store

Unduh aplikasi resmi Cermati melalui Play Store. Hindari mengunduh aplikasi Cermati dari website atau link lain selain dari Google Play Store. - Waspada Terhadap Link Mencurigakan

Website resmi Cermati hanya bisa diakses pada domain https://www.cermati.com/. Mohon hati-hati apabila Anda menerima pesan atau informasi dari seseorang untuk mengakses/mengklik link tertentu di luar website atau akun media sosial resmi Cermati. - Perhatikan Alamat E-mail Resmi Cermati

Penyampaian informasi promo, pengajuan, dan informasi lainnya via e-mail hanya dilakukan lewat alamat e-mail resmi Cermati berikut ini:- @cermati.com

- @newsletter.cermati.com

- @info.cermati.com

- Selalu Perbarui Sandi Akun Cermati Anda

Supaya akun tetap aman, perbarui sandi akun Cermati Anda setiap 3 bulan sekali. Pembaruan sandi bisa dilakukan melalui menu akun saya dan pilih ganti kata sandi. Apabila lalai atau merasa akun Anda tidak aman, segera lakukan pergantian sandi akun Cermati Anda supaya akun tetap aman.

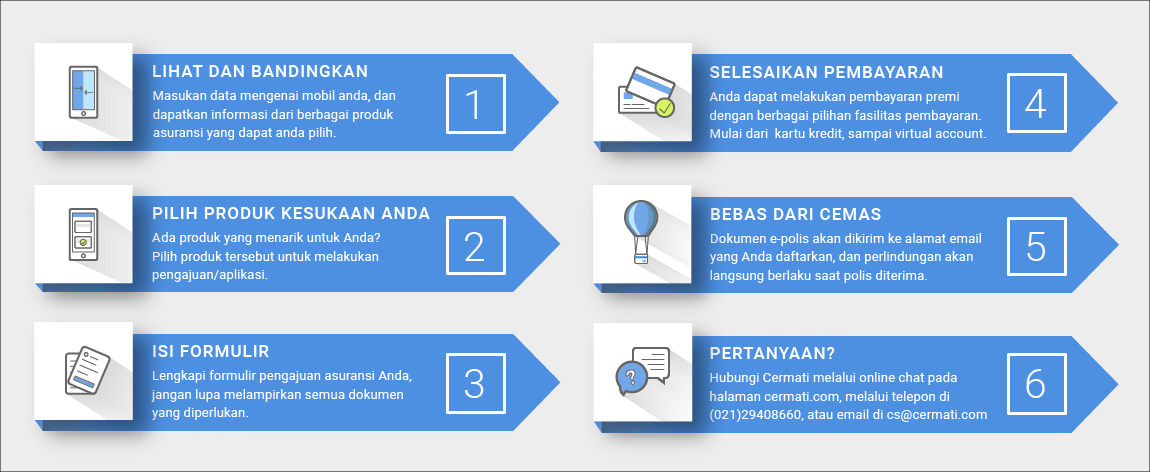

Bagaimana Cara Pengajuan Asuransi Mobil Secara Online di Cermati.com?

Berikut ini adalah cara pengajuan asuransi mobil secara online lewat Cermati.com:

Apa Saja Syarat Pengajuan Asuransi Mobil?

Untuk pengajuan asuransi mobil terbaik, Anda perlu menyiapkan dokumen-dokumen berikut:

| Dokumen/Jenis Pekerjaan | Karyawan/Wirausaha/Profesional |

|---|---|

| Fotokopi KTP/KITAS | |

| Fotokopi SIM | |

| Fotokopi STNK Mobil | |

| Foto Sisi Depan & Belakang Kendaraan | |

| Foto Sisi Kiri & Kanan Kendaraan | |

| Foto Dashboard Kendaraan | |

| Foto Sisi Atas Kendaraan |

Berapa Lama Saya Akan Menerima Polis Asuransi Setelah Saya Melakukan Pembayaran?

Umumnya, polis Anda akan terbit maksimal 7 hari kerja terhitung dari tanggal pembayaran dan dokumen pengajuan sudah lengkap kami terima. Produk yang Anda pilih juga dapat mempengaruhi lamanya polis terbit karena setiap perusahaan Asuransi memiliki Service Level Agreement yang berbeda-beda.

Apa Saja Metode Pembayaran yang Tersedia di Cermati?

Anda bisa melakukan pembayaran polis di cermati dengan bank transfer, kartu kredit, virtual account, digital wallet, dan paylater.

Apakah Saya Akan Menerima Notifikasi Atas Pembelian Asuransi?

Untuk setiap aktivitas yang terjadi seperti pembayaran, pengajuan polis, dan penerbitan polis maka Anda akan menerima notifikasi melalui email

Kapan Asuransi Saya Akan Aktif dan Dapat Digunakan?

Asuransi Anda akan aktif sesuai dengan tanggal berlakunya perlindungan yang tertera pada polis.

Apakah Saya Bisa Mengganti Produk Asuransi Ketika Sudah Melakukan Pembayaran?

Selama polis belum terbit, kami dapat membantu Anda untuk menghitung ulang kelebihan atau kekurangan dari pembayaran yang sudah dilakukan atas pergantian produk.

Apakah Saya Bisa Mengganti Nama Atau Alamat di Polis Ketika Ada Kesalahan Informasi?

Bisa, silahkan mengirimkan email ke cs@cermati.com beserta dengan rincian perubahan. Mohon diperhatikan bahwa perubahan ini dikenakan biaya yang bervariasi tergantung dengan produk asuransinya dan akan kami konfirmasi kembali sebelum perubahan diproses.

Apakah Saya Dapat Merubah Tanggal Aktif Polis Saya?

Mohon maaf hal ini tidak dapat dilakukan karena akan mengikuti tanggal pengajuan atau transaksi Anda.

Bagaimana Cara Saya Membatalkan Polis?

Anda dapat menghubungi customer service produk asuransi yang Anda beli untuk mengajukan pembatalan polis atau menghubungi kami melalui email cs@cermati.com atau telepon (021) 40000 312 dengan menyebutkan order ID beserta nomor polis Anda.

Apakah Saya Bisa Mengajukan Pengembalian Dana?

Anda dapat mengajukan pengembalian dana tetapi tidak 100% jika polis sudah terbit karena akan ada perhitungan prorata sedangkan jika polis belum terbit maka dana dapat dikembalikan 100%.

Berapa Lama Proses Pengembalian Dana?

Untuk metode pembayaran kartu kredit/paylater dana akan dikembalikan ke limit pinjaman dalam 10-14 hari kerja sejak pengembalian dana disetujui. Sedangkan untuk metode pembayaran lainnya, dana akan di transfer dalam 5-7 hari kerja sejak pengembalian dana disetujui dan data rekening tujuan penerima dana diberikan dengan lengkap.

Apakah Saya Bisa Mengajukan Asuransi Mobil Apabila Mobil Saya Tergolong Tua?

Bisa, asalkan mobil yang mau diasuransikan tidak melewati batas umur kendaraan yang ditetentukan oleh perusahaan asuransi tersebut. Secara Umum, untuk asuransi mobil jenis All Risk biasanya batas umur maksimal kendaraan yang ditentukan perusahaan asuransi adalah 10 tahun sejak kendaraan tersebut dibeli. Sedangkan untuk asuransi mobil jenis TLO, batas umur maksimal kendaraan yang ditentukan adalah 15 tahun.

Apa Saja Jenis-Jenis Asuransi Mobil yang Tersedia?

Ketahui dan pahami jenis asuransi mobil yang ditawarkan oleh perusahaan asuransi agar Anda bisa memilih dengan tepat dan memanfaatkannya secara maksimal sesuai perlindungan yang ada. Saat ini, terdapat dua jenis asuransi mobil yang ditawarkan:

- Asuransi Mobil All Risk:

All risk dapat diartikan menjadi ‘segala risiko’. Asuransi ini disebut juga comprehensive atau keseluruhan. Ini berarti asuransi akan membayar klaim untuk segala jenis kerusakan, mulai dari kerusakan ringan, rusak berat, hingga kehilangan. Berbeda dengan TLO, lecet sedikit saja pada mobil, asuransi akan membayarkan klaim asuransi. Hanya saja asuransi mobil all risk pembiayaannya lebih mahal daripada TLO. - Asuransi Mobil TLO (Total Loss Only):

Secara harafiah Total Loss Only (TLO) berarti “hanya (jika) kehilangan total”. Berarti klaim asuransi hanya dapat diajukan apabila terjadi ‘kehilangan total’. Dalam asuransi mobil, yang dimaksud kehilangan total itu adalah kerusakan yang terjadi di atas 75% atau kehilangan pencurian ataupun karena perampasan. Bila kerusakan yang dialami kurang dari itu, Anda tidak akan mendapatkan ganti rugi atas kerusakan. Patokan 75% diambil karena mobil dipastikan tidak dapat digunakan lagi. Kelebihannya, premi asuransi TLO lebih rendah dibandingkan asuransi mobil all risk.

Dari kedua jenis asuransi tersebut, biaya asuransi all risk jauh lebih tinggi dibandingkan TLO, apalagi kalau ingin menambah perluasan perlindungan. Apabila harga mobil yang Anda miliki terbilang tinggi sehingga butuh biaya tidak sedikit sekalipun rusak ringan, sebaiknya memilih all risk. Asuransi jenis ini juga cocok bagi usaha rental mobil atau kursus mobil, sebab risiko sekedar rusak ringan terbilang tinggi. Frekuensi pemakaian mobil berpengaruh pada jenis asuransi yang akan diambil. Semakin sering dipakai, semakin besar pula kemungkinan kecelakaannya. Terlebih, bila rute yang sering digunakan adalah jalur padat. Lagi-lagi all risk menjadi pilihan.

Sebaliknya, kalau mobil lebih sering parkir di rumah daripada diajak keluar, lebih baik memilih TLO. Kecelakaan bukan satu-satunya faktor penentu. Tingkat kriminalitas juga perlu dicermati. Kriminalitas di daerah-daerah tertentu terbilang tinggi. Kalau Anda tinggal atau sering lalu lalang di daerah seperti ini, pastikan mengasuransikan mobil Anda dengan TLO.

Agar tidak salah pilih, Anda bisa bandingkan asuransi mobil All Risk dan asuransi mobil TLO terbaik untuk kendaraan Anda. Bandingkan produk-produk asuransi mobil terbaik dari berbagai perusahaan asuransi terkemuka di seluruh Indonesia di cermati.com.

Bisakah Polis Asuransi All Risk dan TLO Dikombinasikan?

Bila masih kebingungan juga, Anda bisa melakukan kombinasi TLO dan all risk. Misalnya, bila mobil yang hendak diasuransikan baru saja keluar dari showroom atau mungkin Anda mengkredit mobil bekas, tidak ada salahnya membeli polis asuransi all risk di tahun pertama dan kedua. Setelah itu, mobil bisa diasuransikan dengan membeli polis asuransi TLO di tahun ketiga dan seterusnya.

Beban finansial berbanding dengan risiko kerusakan menjadi pertimbangan penting. Mobil baru pastinya akan membutuhkan biaya relatif lebih tinggi sekalipun kerusakan yang terjadi hanya kerusakan kecil. Saat usia mobil semakin tua, tidak ada salahnya beralih pada Total Loss Only.

Apakah Semua Risiko Sudah Dilindungi dengan Asuransi Mobil All Risk?

Jumlah premi asuransi yang telah dijelaskan di atas disebut dengan premi murni. Ada beberapa risiko yang tidak terlindungi oleh asuransi mobil all risk, dan anda bisa memutuskan untuk memperluas pertanggungan asuransi mobil Anda. Perluasan pertanggungan ini meliputi hal-hal yang mungkin terjadi pada mobil yang di antaranya disebabkan oleh:

- Banjir

- Kerusuhan

- Gempa Bumi/Tsunami

- Sabotase/Terorisme

Kerusakan atau kehilangan karena hal-hal di atas sangat mungkin terjadi di Indonesia. Untuk banjir saja misalnya, tiap tahun masyarakat ibukota harus rela berhadapan dengan masalah satu ini. Besaran rate asuransi masing-masing perluasan ini berbeda-beda. Secara umum, kurang dari 0,5%.

Untuk menghitung premi asuransi mobil TLO dan all risk ditambah dengan perluasan tanggungan, Anda tinggal tambahkan seluruh persentase rate asuransinya dikalikan nilai mobil. Andaikata, ada pemilik Toyota Avanza yang harganya sekitar Rp193 juta, mengambil premi asuransi TLO sebesar 0,44% dari harga mobil (sesuai keputusan OJK) dan all risk sebesar 2,67% dari ukuran yang sama. Kemudian, ia juga memutuskan mengambil perluasan tanggungan untuk risiko banjir (0,15% untuk all risk dan 0,05% untuk TLO), kerusuhan (0,35% untuk all risk dan 0,13% untuk TLO), dan sabotase atau terorisme (0,15% untuk all risk dan 0,05% untuk TLO), maka biaya yang perlu dikeluarkan adalah:

Premi Asuransi Mobil TLO dengan Perluasan:

(0,44 + 0,05 + 0,13 + 0,05)% x Rp193.000.000 = Rp1.293.100

Premi Asuransi Mobil All risk dengan Perluasan:

(2,67 + 0,15 + 0,35 + 0,15)% x Rp193.000.000 = Rp6.407.600

Bagaimana Perhitungan Premi Asuransi Mobil All Risk dan TLO?

Setiap asuransi mobil mungkin saja memiliki kebijakan yang bervariatif. Secara umum, cara menghitung premi asuransi mobil TLO dan all risk didasarkan pada rate asuransi dikalikan harga mobil. Berapa rate asuransinya berbeda-beda antara satu asuransi mobil dengan yang lain. Jenis, tahun, dan plat juga bisa jadi akan mempengaruhi besarnya premi yang harus dibayarkan. Ada pula asuransi yang mempertimbangkan lokasi, usia pengemudi, jenis jaminan, rekam jejak kredit, hingga usia pengemudi.

Untuk premi asuransi TLO, rate asuransi mobil rata-rata 0,8%-1%. Misalnya, bila Anda memiliki mobil Toyota Avanza G/T Luxury seharga Rp193 juta dengan rate asuransi 0,8%, biaya yang harus dibayarkan sebagai berikut:

0,8% x Rp193.000.000 = Rp1.544.000

Sementara itu, rate asuransi mobil all risk rata-rata 2,5-3,5%. Asuransi tertentu bahkan menyediakan rate asuransi 1,5% untuk mobil berharga di atas Rp500 juta. Untuk penghitungan premi asuransi yang harus dibayarkan, misalkan Anda akhirnya lebih memilih asuransi all risk daripada TLO, dengan harga mobil Rp193 juta. Kita ambil salah satu skema rate sebuah asuransi, yaitu 2,5% untuk mobil seharga Rp150-300 juta. Jumlah yang harus dibayarkan adalah:

2,5% x Rp193.000.000 = Rp4.825.000

Besaran biaya premi TLO maupun all risk di atas nantinya masih ditambah dengan biaya administrasi. Biasanya biaya administrasi kurang dari Rp50.000. Berdasarkan perhitungan di atas, premi asuransi all risk 312% lebih banyak daripada TLO. Anda perlu merogoh saku 3 kali lipat dari premi asuransi TLO bila ingin mendapatkan polis asuransi mobil all risk

Perbedaan harga sedemikian jauh dapat membuat calon pembeli polis asuransi kebingungan. Ingin yang murah tapi siapa yang akan membayar kalau terjadi kerusakan ringan? Ingin yang mahal tapi bagaimana jika uang asuransi nantinya malah hangus? Premi asuransi memang hanya dibayarkan sekali saja, namun proteksi asuransi hanya berlaku selama satu tahun. Tingginya kemungkinan risiko kerusakan perlu dipertimbangkan dengan baik. Semakin tinggi risiko rusak parah, sebaiknya TLO lah yang dipilih. Sementara bila harga mobil terbilang tinggi dan membutuhkan biaya yang tidak sedikit sekalipun rusak ringan, sebaiknya pilih skema asuransi all risk.

Bagaimana Perhitungan Tarif Asuransi Mobil Menurut Otoritas Jasa Keuangan (OJK)?

Berdasarkan Surat Edaran Otoritas Jasa Keuangan (OJK) NOMOR 6/ SEOJK.05/ 2017 tentang PENETAPAN TARIF PREMI ATAU KONTRIBUSI PADA LINI USAHA ASURANSI HARTA BENDA DAN ASURANSI KENDARAAN BERMOTOR TAHUN 2017, tarif premi asuransi mobil yang berlaku sejak tanggal 1 April 2017 yang berlaku di Indonesia adalah sebagai berikut:

Tarif Premi atau Kontribusi berdasarkan lokasi kendaraan bermotor diterbitkan dengan pembagian sebagai berikut:- WILAYAH 1: Sumatera dan Kepulauan di sekitarnya;

- WILAYAH 2: DKI Jakarta, Jawa Barat, dan Banten; dan

- WILAYAH 3: Selain WILAYAH 1 dan WILAYAH 2.

|

KATEGORI |

UANG PERTANGGUNGAN |

WILAYAH 1 |

WILAYAH 2 |

WILAYAH 3 |

|||

|

Batas Bawah |

Batas Atas |

Batas Bawah |

Batas Atas |

Batas Bawah |

Batas Atas |

||

|

Jenis Kendaraan Non Bus dan Non Truk |

|

||||||

|

Kategori 1 |

0 s.d. Rp125.000.000,- |

3,28% |

4,20% |

3,26% |

3,59% |

2,53% |

2,78% |

|

Kategori 2 |

>Rp125.000.000,- s.d. Rp200.000.000,- |

2,67% |

2,94% |

2,47% |

2,72% |

2,69% |

2,96% |

|

Kategori 3 |

>Rp200.000.000,- s.d. Rp400.000.000,- |

2,18% |

2,40% |

2,08% |

2,29% |

1,79% |

1,97% |

|

Kategori 4 |

>Rp400.000.000,- s.d. Rp800.000.000,- |

1,20% |

1,32% |

1,20% |

1,32% |

1,14% |

1,25% |

|

Kategori 5 |

>Rp800.000.000,- |

1,05% |

1,16% |

1,05% |

1,16% |

1,05% |

1,16% |

|

Jenis Kendaraan Bus, Truk dan Pickup |

|

||||||

|

Kategori 6 |

Truk & Pickup, semua uang pertanggungan |

2,42% |

2,67% |

2,39% |

2,63% |

2,23% |

2,46% |

|

Kategori 7 |

Bus, semua uang pertanggungan |

1,04% |

1,14% |

1,04% |

1,14% |

0,88% |

0,97% |

|

Jenis Kendaraan Roda 2 (dua) |

|

||||||

|

Kategori 8 |

Semua uang pertanggungan |

3,18% |

3,50% |

3,18% |

3,50% |

3,18% |

3,50% |

Tabel Tarif Pertanggungan Asuransi Mobil Total Loss Only (TLO):

|

KATEGORI |

UANG PERTANGGUNGAN |

WILAYAH 1 |

WILAYAH 2 |

WILAYAH 3 |

|||

|

Batas Bawah |

Batas Atas |

Batas Bawah |

Batas Atas |

Batas Bawah |

Batas Atas |

||

|

Jenis Kendaraan Non Bus dan Non Truk |

|

||||||

|

Kategori 1 |

0 s.d. Rp125.000.000,- |

0,47% |

0,56% |

0,65% |

0,78% |

0,51% |

0,56% |

|

Kategori 2 |

>Rp125.000.000,- s.d. Rp200.000.000,- |

0,63% |

0,69% |

0,44% |

0,53% |

0,44% |

0,48% |

|

Kategori 3 |

>Rp200.000.000,- s.d. Rp400.000.000,- |

0,41% |

0,46% |

0,38% |

0,42% |

0,29% |

0,35% |

|

Kategori 4 |

>Rp400.000.000,- s.d. Rp800.000.000,- |

0,25% |

0,30% |

0,25% |

0,30% |

0,23% |

0,27% |

|

Kategori 5 |

>Rp800.000.000,- |

0,20% |

0,24% |

0,20% |

0,24% |

0,20% |

0,24% |

|

Jenis Kendaraan Bus, Truk dan Pickup |

|

||||||

|

Kategori 6 |

Truk & Pickup, semua uang pertanggungan |

0,88% |

1,07% |

1,68% |

2,02% |

0,81% |

0,98% |

|

Kategori 7 |

Bus, semua uang pertanggungan |

0,23% |

0,29% |

0,23% |

0,29% |

0,18% |

0,22% |

|

Jenis Kendaraan Roda 2 (dua) |

|

||||||

|

Kategori 8 |

Semua uang pertanggungan |

1,76% |

2,11% |

1,80% |

2,16% |

0,67% |

0,80% |

Apa Saja Jenis Perluasan Asuransi Mobil?

Perluasan asuransi mobil adalah jaminan tambahan berupa jenis-jenis risiko yang tidak termasuk dalam tanggungan asuransi mobil. Perluasan bisa dibeli sebagai tambahan ketika Anda membeli polis asuransi mobil dan akan dimasukkan ke dalam premi asuransi mobil Anda. Berikut ini jenis perluasan asuransi mobil umum yang bisa dipilih:

- Banjir termasuk Angin Topan

- Gempa Bumi dan Tsunami

- Huru-hara dan Kerusuhan (SRCC)

- Tanggung Jawab Hukum terhadap Pihak Ketiga

- Kecelakaan Diri untuk Penumpang

- Tanggung Jawab Hukum terhadap Penumpang

Tabel Tarif Perluasan Asuransi Mobil

|

No |

Jaminan |

Tarif Premi atau Kontribusi Minimum |

Risiko Sendiri |

||

|

Comprehensive |

TLO |

Comprehensive |

TLO |

||

|

1. |

Banjir termasuk Angin Topan |

Merujuk Tabel Tarif Perluasan Banjir Asuransi Mobil |

Merujuk Tabel Tarif Perluasan Banjir Asuransi Mobil |

10% dari nilai klaim yang disetujui, paling sedikit Rp500.000,- per kejadian |

|

|

2. |

Gempa Bumi, Tsunami |

Merujuk Tabel Tarif Perluasan Gempa Bumi Asuransi Mobil |

Merujuk Tabel Tarif Perluasan Gempa Bumi Asuransi Mobil |

||

|

3. |

Huru-hara dan Kerusuhan (SRCC) |

0,05% |

0,035% |

||

|

4. |

Terorisme dan Sabotase |

0,05% |

0,035% |

||

|

5. |

Tanggung Jawab Hukum terhadap Pihak Ketiga (Kendaraan Penumpang dan Sepeda Motor) |

UP* hingga Rp25 juta: 1% dari UP UP > Rp25 juta s.d. Rp50 juta: 0,5% dari UP UP > Rp50 juta s.d. Rp100 juta: 0,25% dari UP UP > Rp100 juta: ditentukan oleh underwriter Perusahaan |

|||

|

Tanggung Jawab Hukum terhadap Pihak ketiga (Kendaraan Niaga, Truk, dan Bus) |

UP hingga Rp25 juta: 1,50% dari UP UP > Rp25 juta s.d. Rp50 juta: 0,75% dari UP UP > Rp50 juta s.d. Rp100 juta: 0,375% dari UP UP > Rp100 juta: ditentukan oleh underwriter Perusahaan |

||||

|

6. |

Kecelakaan Diri untuk Penumpang |

Untuk Pengemudi: 0,50% dari uang pertanggungan kecelakaan diri Untuk Penumpang: 0,10% dari uang pertanggungan kecelakaan diri untuk setiap tempat duduk penumpang |

|||

|

7. |

Tanggung Jawab Hukum terhadap Penumpang |

UP hingga Rp25 juta: 0,50% dari UP UP > Rp25 juta s.d. Rp50 juta: 0,25% dari UP UP > Rp50 juta s.d. Rp100 juta: 0,125% dari UP UP > Rp100 juta: ditentukan oleh underwriter Perusahaan |

|||

Tabel Tarif Perluasan Banjir Asuransi Mobil*

|

No |

Wilayah |

Tarif Premi atau Kontribusi |

|

|

Comprehensive |

Total Loss Only |

||

|

1. |

Wilayah 1: Sumatera dan Kepulauannya |

0,075% s/d 0,1% |

0,05% s/d 0,075% |

|

2. |

Wilayah 2: Jakarta, Banten, dan Jabar |

0,10% s/d 0,125% |

0,075% s/d 0,1% |

|

3. |

Wilayah 3: Selain Wilayah 1 dan Wilayah 2 |

0,075% s/d 0,1% |

0,05% s/d 0,075% |

Tabel Tarif Perluasan Gempa Bumi Asuransi Mobil*

|

No |

Wilayah |

Tarif Premi atau Kontribusi |

|

|

Comprehensive |

Total Loss Only |

||

|

1. |

Wilayah 1: Sumatera dan Kepulauannya |

0,12% s/d 0,135% |

0,085% s/d 0,11% |

|

2. |

Wilayah 2: Jakarta, Banten, dan Jabar |

0,10% s/d 0,125% |

0,075% s/d 0,10% |

|

3. |

Wilayah 3: Selain Wilayah 1 dan Wilayah 2 |

0,075% s/d 0,135% |

0,05% s/d 0,075% |

Bagaimana Cara Menghitung Premi Asuransi Mobil?

Dalam penghitngan asuransi mobil, jumlah premi yang dibayarkan setiap bulan dihitung berdasrkan jumlah premi murni + jumlah premi perluasan yang ada dengan rumus berikut:

Premi Murni = Harga Mobil x Tarif Premi (berdasarkan kategori, jenis asuransi dan wilayah)Premi Perluasan = Harga Mobil x Tarif Premi Perluasan (berdasarkan jenis perluasan yang dipilih)

Untuk lebih jelas kita bisa lihat dari contoh perhitungan di bawah ini:

Pak Cermat ingin mengasuransikan kendaraan miliknya dengan asuransi mobil all risk. Mobil yang Ia miliki adalah Toyota Agya dengan harga Rp120.000.000.- dengan plat kendaraan "B" (DKI Jakarta). Pak Cermat memutuskan untuk menambahkan perluasan banjir dan huru-hara (SRCC), maka premi yang dibayarkan Pak Cermat setiap bulan adalah:

Premi Murni = Rp120.000.000.- x 3,59% = Rp4.308.000.-

Premi Perluasan:

Perluasan Banjir = Rp120.000.000.- x 0,125 % = Rp60.000.-

Perluasan Huru-Hara = Rp120.000.000.- x 0,05 % = Rp60.000.-

Total premi asuransi yang harus dibayarkan pak Cermat dalam setahun adalah:

Rp4.308.000.- + Rp60.000.- + Rp60.000.- = Rp4.428.000.-

Bagaimana Cara Menghitung Premi Perluasan Tanggung Jawab Hukum Terhadap Pihak Ketiga?

Penerapan Tarif Premi atau Kontribusi untuk Asuransi Kendaraan Bermotor dengan penambahan manfaat berupa perluasan jaminan risiko sebagaimana dimaksud dalam Tabel Tarif Perluasan Asuransi Mobil akan dihitung secara progresif. Sebagai contoh:

- Perluasan Jaminan Risiko berupa Tanggung Jawab Hukum terhadap Pihak Ketiga (Kendaraan Penumpang dan Sepeda Motor)

- Untuk UP Rp25.000.000,- (dua puluh lima juta rupiah):

1% x Rp25.000.000,- = Rp250.000,-

Tarif Premi atau Kontribusi Minimum = Rp250.000,- - Untuk UP Rp45.000.000,- (empat puluh lima juta rupiah):

1% x Rp25.000.000,- = Rp250.000,-

0,5% x Rp20.000.000,- = Rp100.000,-

Tarif Premi atau Kontribusi Minimum = Rp350.000,- - Untuk UP Rp95.000.000,- (sembilan puluh lima juta rupiah) 1% x Rp25.000.000,- = Rp250.000,-

0,5% x Rp25.000.000,- = Rp125.000,-

0,25% x Rp45.000.000,- = Rp112.500,-

Tarif Premi atau Kontribusi Minimum = Rp487.500,- - Untuk UP Rp150.000.000,- (seratus lima puluh juta rupiah), Underwriter menetapkan Tarif Premi atau Kontribusi untuk UP > Rp100.000.000,- (seratus juta rupiah) sebesar 0,15%, maka perhitungannya menjadi sebagai berikut:

1% x Rp25.000.000,- = Rp250.000,-

0,5% x Rp25.000.000,- = Rp125.000,-

0,25% x Rp50.000.000,- = Rp125.000,-

0,15% x Rp50.000.000,- = Rp75.000,-

Tarif Premi atau Kontribusi Minimum = Rp575.000,-

- Untuk UP Rp25.000.000,- (dua puluh lima juta rupiah):

- Perluasan Jaminan Risiko berupa Tanggung Jawab Hukum terhadap Pihak Ketiga (Kendaraan Niaga, Truk, dan Bus)

- Untuk UP Rp25.000.000,00 (dua puluh lima juta rupiah)

1,5% x Rp25.000.000,00 = Rp375.000,00

Tarif Premi atau Kontribusi Minimum = Rp375.000,00 - Untuk UP Rp50.000.000,00 (lima puluh juta rupiah):

1,5% x Rp25.000.000,00 = Rp375.000,00

0,75% x Rp25.000.000,00 = Rp187.500,00

Tarif Premi atau Kontribusi Minimum = Rp562.500,00 - Untuk UP Rp100.000.000,00 (seratus juta rupiah):

1,5% x Rp25.000.000,00 = Rp375.000,00

0,75% x Rp25.000.000,00 = Rp187.500,00

0,375% x Rp50.000.000,00 = Rp187.500,00

Tarif Premi atau Kontribusi Minimum = Rp750.000,00 - Untuk UP Rp150.000.000,00 (seratus lima puluh juta rupiah), Underwriter menetapkan Tarif Premi atau Kontribusi untuk UP > Rp100.000.000,00 (seratus juta rupiah) sebesar 0,25%, maka perhitungannya menjadi sebagai berikut:

1,5% x Rp25.000.000,00 = Rp375.000,00

0,75% x Rp25.000.000,00 = Rp187.500,00

0,375% x Rp50.000.000,00 = Rp187.500,00

0,25% x Rp50.000.000,00 = Rp125.000,00

Tarif Premi atau Kontribusi Minimum = Rp875.000,00

- Untuk UP Rp25.000.000,00 (dua puluh lima juta rupiah)

- Perluasan Jaminan Risiko berupa Tanggung Jawab Hukum terhadap Pihak Ketiga (Kendaraan Niaga, Truk, dan Bus)

- Untuk UP Rp25.000.000,00 (dua puluh lima juta rupiah):

0,5% x Rp25.000.000,00 = Rp125.000,00

Tarif Premi atau Kontribusi Minimum = Rp125.000,00 - Untuk UP Rp45.000.000,00 (empat puluh lima juta rupiah):

0,5% x Rp25.000.000,00 = Rp125.000,00

0,25% x Rp20.000.000,00 = Rp50.000,00

Tarif Premi atau Kontribusi Minimum = Rp175.000,00 - Untuk UP Rp95.000.000,00 (sembilan puluh lima juta rupiah):

0,5% x Rp25.000.000,00 = Rp125.000,00

0,25% x Rp25.000.000,00 = Rp62.500,00

0,125% x Rp45.000.000,00 = Rp56.250,00

Tarif Premi atau Kontribusi Minimum = Rp243.750,00 - Untuk UP Rp150.000.000,00 (seratus lima puluh juta rupiah), Underwriter menetapkan Tarif Premi atau Kontribusi untuk UP > Rp100.000.000,00 (seratus juta rupiah) sebesar 0,10%, maka perhitungannya menjadi sebagai berikut:

0,5% x Rp25.000.000,00 = Rp125.000,00

0,25% x Rp25.000.000,00 = Rp62.500,00

0,125% x Rp50.000.000,00 = Rp62.500,00

0,10% x Rp50.000.000,00 = Rp50.000,00

Tarif Premi atau Kontribusi Minimum = Rp300.000,00

- Untuk UP Rp25.000.000,00 (dua puluh lima juta rupiah):

Apa yang Dimaksud dengan Loading Fee dan Bagaimana Cara Menghitungnya?

Loading fee adalah biaya kenaikan premi asuransi mobil yang ditentukan berdasarkan umur mobil tersebut. Perhitungan loading fee ditentukan berdasarkan tarif OJK dengan perincian sebagai berikut:

- Untuk asuransi kendaraan All Risk, kendaraan dengan usia > 5 tahun akan dikenakan biaya loading fee sebesar minimum 5% per tahun*

- Untuk asuransi kendaraan TLO, usia kendaraan yang akan dikenakan loading fee biasanya ditentukan sesuai dengan perusahaan asuransi yang berlaku (bisa diatas 5,10, atau 15 tahun) akan dikenakan loading fee sebesar minimum 5% per tahun*

Untuk menghitung tarif premi murni yang disertai dengan loading fee bisa menggunakan rumus sebagai berikut:

Premi Murni = ((Selisih Tahun Kendaraan x Biaya Loading Fee x Tarif Premi per Wilayah) + Tarif Premi per Wilayah) x Harga Mobil

Sebagai contoh Pak Cermat memiliki mobil Toyota Agya dengan Harga Rp120.000.000.- dengan plat kendaraan "B" (DKI Jakarta) dengan usia kendaraan 7 tahun. Jika pak Cermat ingin mengajukan asuransi mobil all risk dan dikenakan biaya loading sebesar 5% maka tarif premi murni yang harus dibayarkan adalah:

Premi Murni = ((2 x 5% x 3,59%) + 3,59%) x Rp120.000.000.- = Rp4.738.800.-

Bagaimana Cara Klaim Asuransi Mobil?

Berikut adalah cara klaim asuransi mobil:

Dokumen Saja yang Perlu Saya Persiapkan Sebelum Melakukan Klaim ?

Berikut adalah beberapa dokumen yang perlu disiapkan dan diisi untuk mengajukan klaim asuransi mobil.

Dokumen Kecelakaan:- Formulir klaim yang sudah diisi.

- Polis asuransi mobil.

- Fotokopi SIM.

- Fotokopi STNK.

- Surat keterangan dari kepolisian setempat.

- Dokumen Tanggung Jawab Pihak Ketiga (Bila Ada).

- Surat pernyataan ganti rugi dari pihak ketiga.

- Surat pernyataan tidak adanya asuransi.

- Fotokopi SIM, KTP, dan STNK.

- Surat keterangan dari kepolisian setempat.

Syarat dan Ketentuan Refund

- Jika kepemilikan mobil sudah berpindah tangan

- atau Jika pengajuan asuransi mobil ditolak oleh pihak perusahaan asuransi

Istilah-istilah dalam Asuransi Mobil

- Act of God: Kerugian yang disebabkan oleh peristiwa bencana alam.

- Comprehensive: Asuransi mobil Comprehensive dapat diartikan asuransi ‘segala risiko’. Artinya, pihak asuransi akan membayar klaim untuk segala jenis kerusakan, mulai dari kerusakan ringan, rusak berat, hingga kehilangan.

- ERA (Emergency Road Assistance): Pelayanan yang ditanggung dalam polis asuransi untuk mendatangkan montir ke tempat dimana pengemudi terjebak saat kendaraan mengalami kerusakan.

- Harga Pasar: Harga kendaraan hasil penjualan apabila dijual di pasar bebas yang diperoleh dari tertanggung dengan merek, tipe, lokasi, dan tahun pembelian yang sama sebelum terjadi resiko kehilangan atau kerusakan.

- Kendaraan Bermotor: Semua jenis, tipe , atau merek kendaraan berikut segala sesuatunya (perlengkapan, onderdil, dsb) yang ada maupun yang akan dimiliki di kemudian hari dan merupakan objek perjanjuan pembiayaan konsumen.

- Masa Tenggang: Periode waktu setelah tanggal jatuh tempo premi dimana premi masih dapat dibayar tanpa dikenai bunga dan polis masih dapat dipertanggungjawabkan.

- Masa Tunggu: Periode dimana setelah polis diterbitkan dimana pada periode ini polis asuransi tidak menanggung biaya kesehatan tertanggung sampai jangka waktu tertentu selain biaya.

- Personal Accident: Kerugian yang disebabkan oleh kecelakaan kendaraan bermotor yang menyebabkan kematian atau keadaan cacat tetap kepada pengemudi atau penumpangnya. Penggantian atau ganti rugi akan dibayarkan sesuai dengan spesifikasi kendaraan yang ditentukan dalam polis asuransi.

- Proposal: Kumpulan informasi yang diberikan oleh perusahaan asuransi mengenai manfaat polis yang akan diberikan ke calon nasabah. Proposal ini biasanya ditawarkan untuk memeberikan informasi produk yang akan diberikan seperti besarnya premi dan syarat-syarat pertanggungannya.

- Polis: Polis adalah sebuah perjanjian yang mengikat dan disetujui oleh pihak perusahaan asuransi dan pemegang polis secara tertulis.

- Premi: Uang yang harus dibayarakan pada jangka waktu tertentu sebagai kewajiban dari pemegang polis asuransi. Besarnya premi yang dibayarkan ditetapkan oleh kebijakan dan persetujuan dari pihak perusahaan asuransi sesuai dengan kondisi dari tertanggung.

- Penanggung: Seseorang yang secara sah tercantum dalam polis asuransi untuk melakukan pembayaran premi atas polis yang tersebut.

- Resiko Sendiri (Deductible): Nilai beban dari pihak tertanggung dalam tiap kerugian atau kerusakan yang dihitung berdasarkan jumlah ganti rugi.

- SRCCTS (Strike Riot Civil Commotion Terrorism & Sabotage): Kerugian yang disebabkan oleh peristiwa huru-hara, kerusuhan, terorisme, dan sabotase).

- Tertanggung: Seseorang yang tercantum secara sah tercantum dalam polis asuransi untuk menerima manfaat dari polis tersebut.

- Total Loss Only: Asuransi ini hanya akan memberikan jaminan atas kehilangan (adanya pencurian terhadap mobil) atau kerusakan dengan nilai kerugia mencapai lebih dari 75% dari harga mobil seperti yang telah disebutkan di dalam polis.

- Uang Pertanggungan: Harga beli sebuah kendaraan saat dimulainya masa pertanggungan dan tercatat dalam polis asuransi yang bersangkutan yang merupakan batas maksimum tanggung jawab dari penanggung dalam perjanjijan asuransi.